صفر تا صد کندل شناسی pdf :

در این مقاله pdf قرار است صفر تا صد کندل شناسی را به زبان ساده و روان همراه با کلی تصاویر از کندل استیک ها توضیح بدهم. کندل شناسی در واقع همان شناخت کندل استیک های ژاپنی است. شما برای آموزش صفر تا صد کندل شناسی اول از همه باید با اجزاء یک کندل استیک آشنا شوید.

کندل استیک یا همان شمع های ژاپنی یکی از مباحث و موضوعات پر استفاده در تحلیل تکنیکال است کندل استیک ها تغییرات قیمتی سهام و یا جفت ارزها را نشان میدهد. کندل استیک ها برای اولین بار توسط ژاپنیها مورد استفاده قرار گرفتند به همین علت به کندل استیک ها کندل های ژاپنی یا همان کندل استیک های ژاپنی هم می گویند. شما با یادگیری اجزاء کندل های ژاپنی و همچنین قواعد کندل شناسی می توانید با توجه به اندازه و شکل و رنگ کندل استیک ها جهت حرکت بعدی بازار و همچنین قدرت و رفتار خریداران و فروشندگان سهام و یا جفت ارزهای بازارهای مالی را شناسایی و بررسی کنید و به این ترتیب با صفر تا صد کندل شناسی آشنا می شوید.

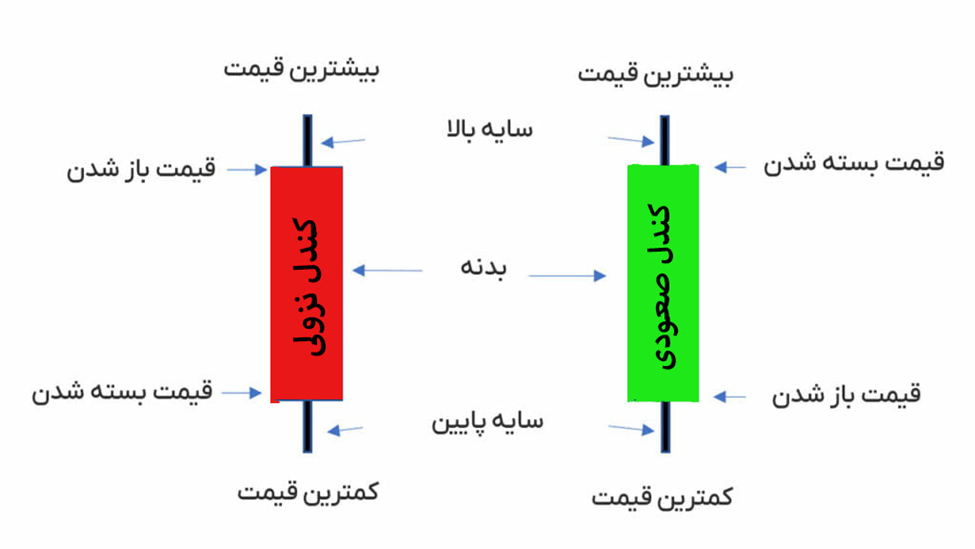

ابتدا برویم سراغ آشنایی با شکل و اجزاء کندل استیک ها:

متناسب با تصویر بالا می توانیم کندل استیک سبز و کندل استیک قرمز را تشخیص دهیم.

حالا کاربرد آشنایی با صفر تا صد کندل شناسی چیست؟

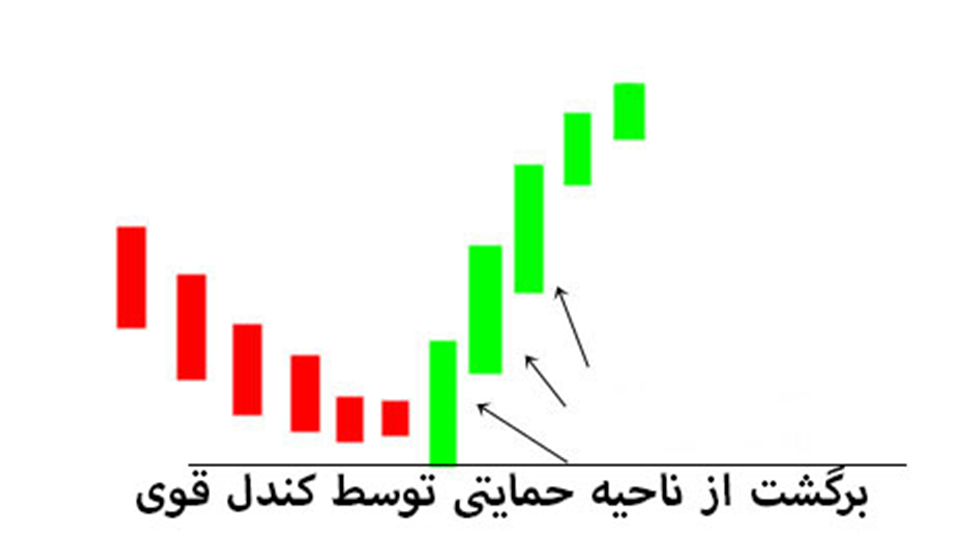

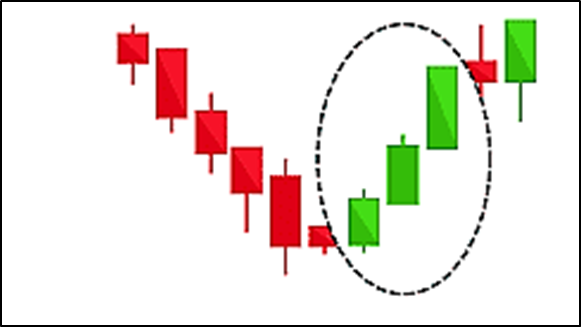

شناخت کندل استیک ها کاربردهای فراوان دارد مخصوصا کاربرد زیادی در تحلیل تکنیکال دارد . برای مثال سهم یا جفت ارزی که شما معامله میکنید به ناحیه مقاومتی برخورد می کند حالا شما باتوجه به نوع و شکل و اندازه و رنگ کندلی استیکی که در ناحیه مقاومتی تشکیل می شود می توانید تا حدود زیادی تشخیص دهید که سهم شما از ناحیه مقاومتی رد خواهد شد یا اینکه ناحیه مقاومتی باعث ریزش سهم یا جفت ارز شما خواهد شد.همچنین در ناحیه حمایتی شما با نوع و رنگ کندل استیکی که تشکیل می شود می توانید تشخیص دهید که سهم یا جفت ارز شما از این ناحیه حمایتی شروع به بالا آمدن خواهد کرد یا خیر همانند تصویر زیر:

در واقع شما به وسیله نوع کندل استیکی که در نواحی حمایتی یا مقاومتی زده می شود می توانید سیگنال ورود به معامله سهم یا سیگنال خروج از معامله را دریافت کنید.

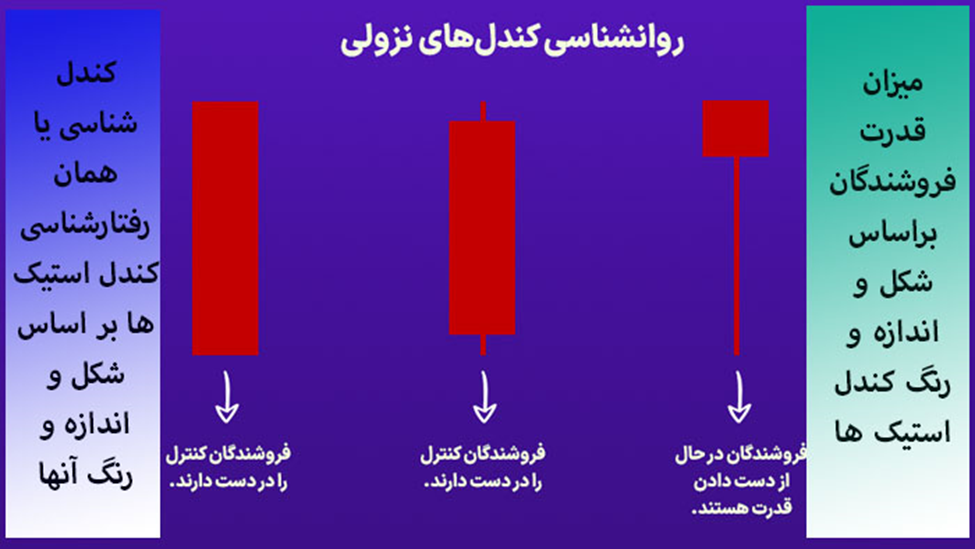

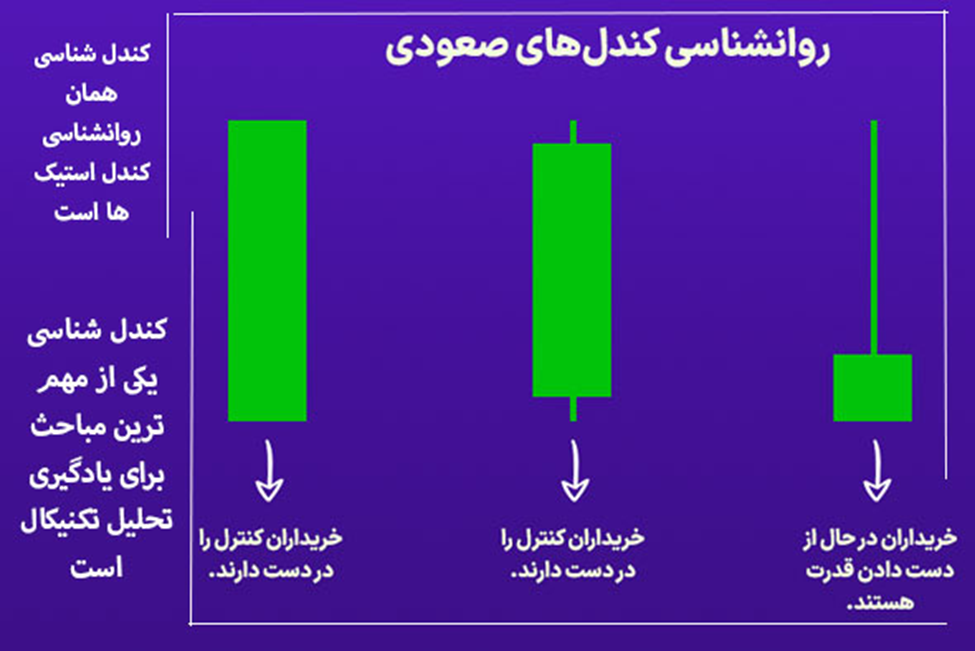

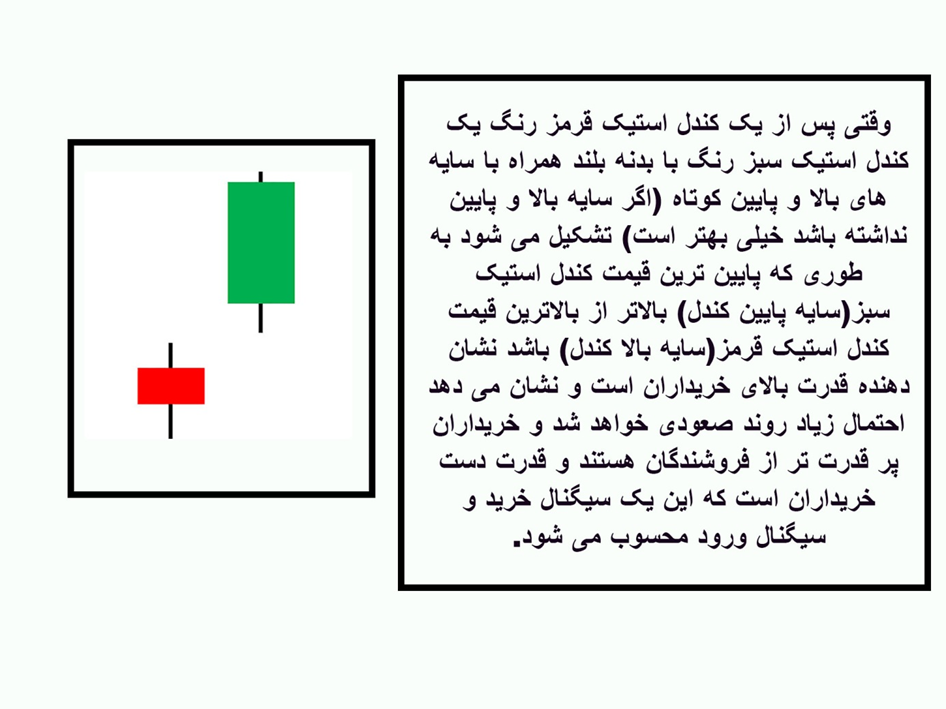

شما همچنین با استفاده از نوع کندل استیکی که تشکیل می شود می توانید بفهمید قدرت دست خریداران است یا دست فروشندگان در واقع با کمک شکل و اندازه و رنگ کندل ژاپنی که زده می شود می توانید میزان قدرت خرید و قدرت فروش معاملات سهام یا جفت ارزها را تشخیص دهید. همانند تصاویر زیر:

چگونه توسط شناخت کندل استیک ها نقطه ورود و خروج را تشخیص دهیم:

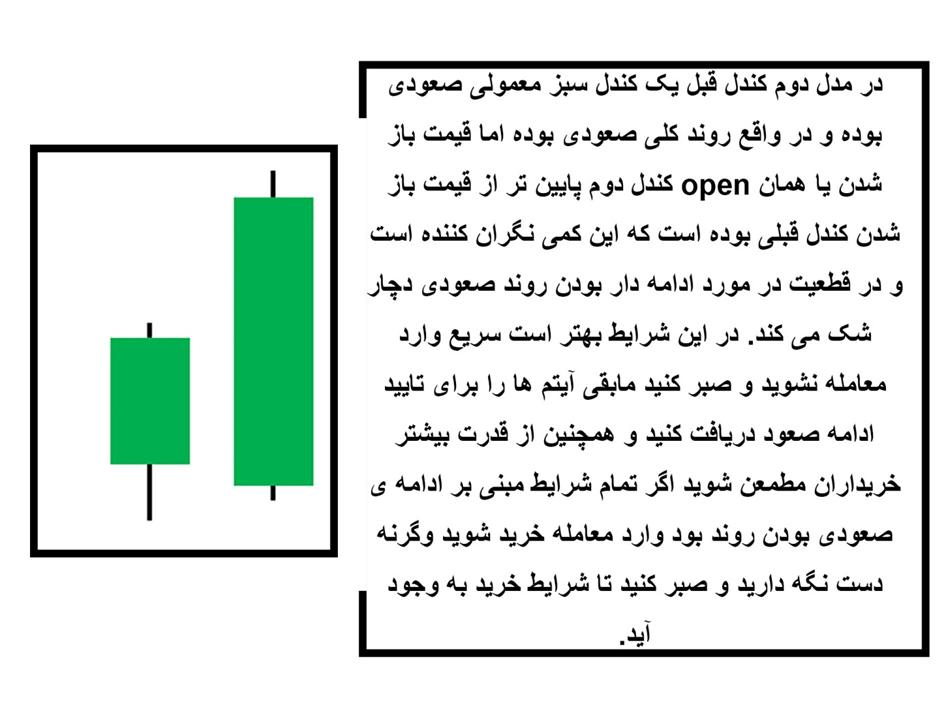

می خواهیم بدانیم چگونه با استفاده از شناخت کامل کندل استیک ها سیگنال ورود به معامله یا همان سیگنال خرید و همچنین سیگنال خروج از معامله یا همان سیگنال فروش را بگیریم. ما با بررسی اندازه و شکل و رنگ کندل استیک ها نقطه ورود و خروج مناسب به معامله را پیدا می کنیم. هر کندل استیک یا همان کندل ژاپنی نشان دهنده اطلاعات قیمتی در اون تایم فریمی است که شما انتخاب کردین. مثلا اگر تایم فریم شما روزانه است هر کندل نشان دهنده بازه زمانی یک روزه است یا اگر تایم فریم شما یک ساعته باشد هر کندل استیک نشان دهنده بازه زمانی یک ساعته است.پس در بررسی و تحلیل هر کندل استیک ژاپنی توجه به کندل قبل از کندل فعلی خیلی مهم است چون کندل قبل میزان قدرت خریداران و فروشندگان روز قبل را نشان می دهد.

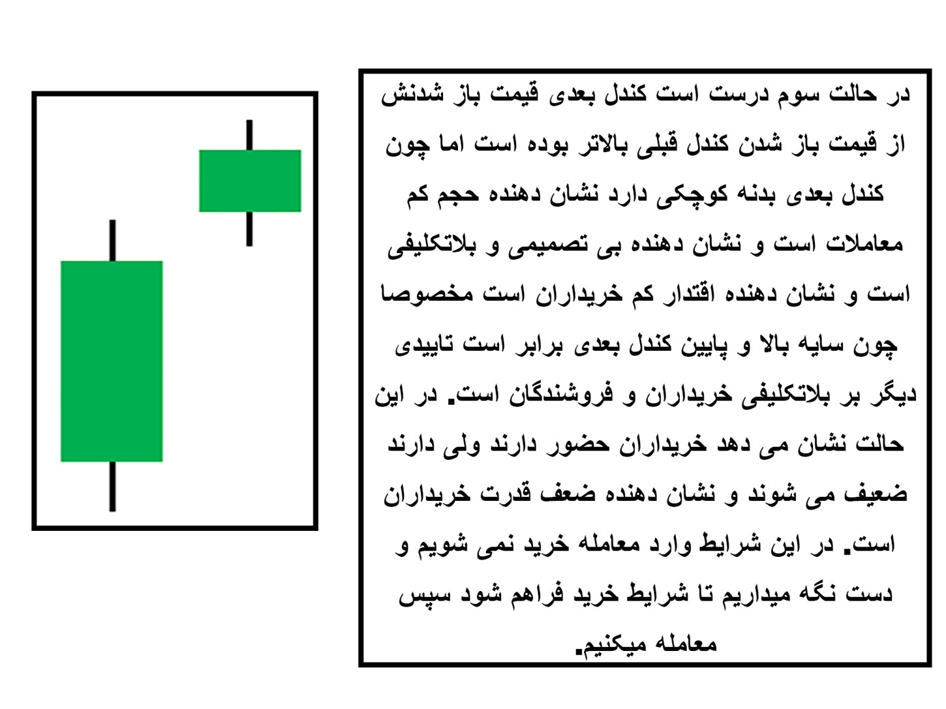

حالا برویم سراغ حالت های مختلفی که می تواند برای یک کندل ایجاد شود:

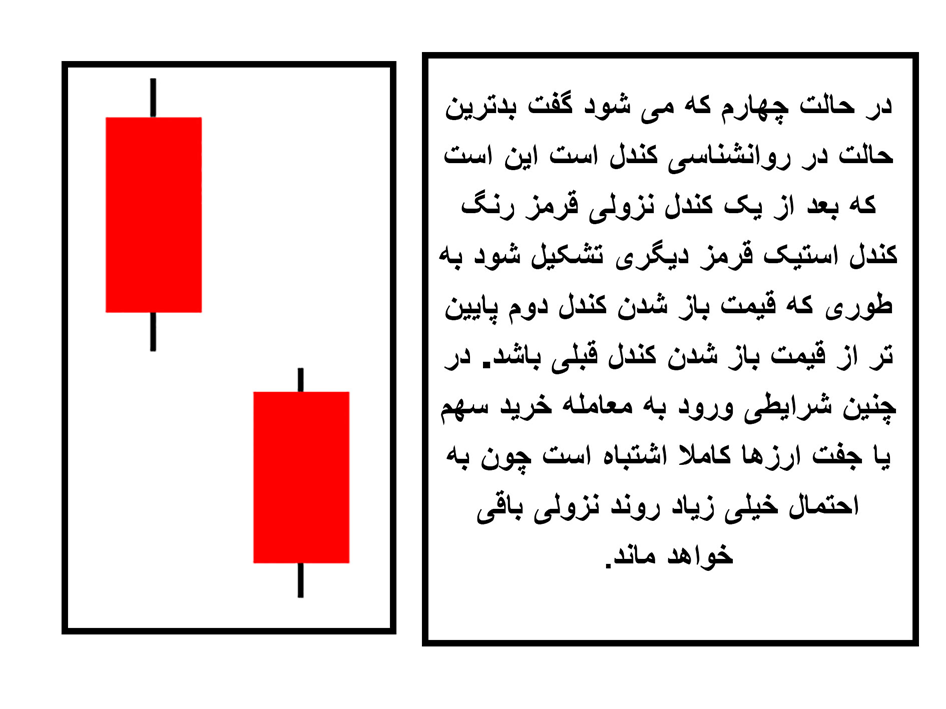

یک نکته مهم در کندل شناسی یا همان روانشناسی کندل استیک ها وجود دارد که برای افزایش اطمینان سرمایهگذاری در معاملات سهام یا جفت ارزها کاربرد دارد این است که اگر قیمت بسته شدن سهم یا جفت ارز در روز ورود به آن (یک روز پس از شکلگیری سیگنال خرید) کمتر از نصف بدنه کندلی باشد که در روز قبل تشکیل شده، آن معامله را متوقف کنید و بدون توجه به حد ضرر تعیین شده با کمترین ضرر سهام یا جفت ارز خریداریشده را بفروشید. این نوع کندل نشان میدهد که فروشندگان هنوز پر قدرت تر از خریداران هستند و دلیلی که برای خرید و ورود به این سهم یا جفت ارز را داشتید خنثی میکند.

برویم سراغ معرفی چند مدل الگوی کندل استیک مهم و پرکاربرد :

الگوهای شمعی ژاپنی یا همان الگوهای کندل استیک یکی از مباحث خیلی مهم در شناخت صفر تا صد کندل شناسی است. شما با دیدن هر کدام از الگوها در طی معاملاتتان می توانید با درصد بالایی روند بعدی و حرکت بعدی بازار را پیش بینی کنید.

اسامی الگوهای کندل استیک مهم و پرکاربرد:

- الگوی هارامی (Harami)

- الگوی هیکن آشی (Heikin-Ashi)

- دوجی (Doji)

- الگوی نفوذی (Piercing)

- الگوی پوشا یا اینگالف (Engulfing)

- الگوی مارابزو (Marubozu)

- الگوی مرد دارآویز یا هنگینگ من (Hanging Man)

- الگوی چکش (Hammer)

- الگوی ستاره ثاقب (Shooting Star)

- الگوی ستاره صبحگاهی (Morning Star)

- الگوی سه سرباز سفید

- الگوی سه کلاغ سیاه

و….

برویم سراغ معرفی چند الگوی کندل استیک مهم و پرکاربرد:

- الگوی کندل استیک هارامی (Harami):

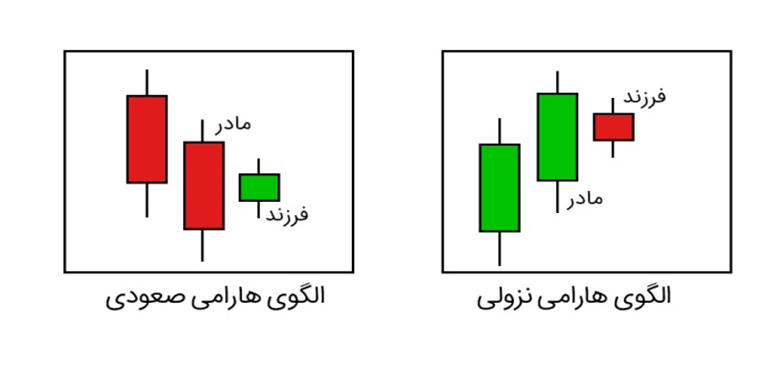

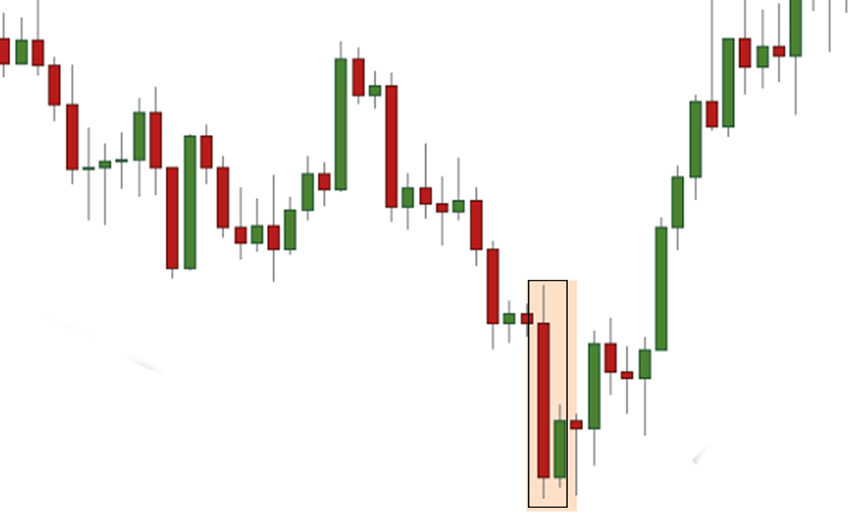

کندل هارامی( Harami) یکی از مشهورترین الگوهای کندل استیک در تحلیل تکنیکال است. این الگو از دو کندل تشکیل شده که شامل یک کندل بزرگ در جهت روند بازار است و بعد از آن یک کندل کوچک تر خلاف جهت بازار نیز کنار آن وجود دارد. کندل کوچک تر به صورت کامل در درون و داخل محدوده کندل بزرگ تر قرار دارد در واقع هارامی از دو کندل با رنگ متضاد تشکیل می شود. معنی هارامی به ژاپنی یعنی باردار و به همین علت شمع اول را مادر و شمع دوم را بچه مینامند و با توجه به اینکه مادر هر چه را که باردار باشد به دنیا میآورد پس در الگو کندل استیک هارامی شمع دوم که حکم بچه شمع اول است روند پیشرو را نشان میدهد.

الگو هارامی بیشتر نشان دهنده بازگشت روندهاست؛ به همین علت کندل استیک هارامی می تواند نشان دهنده آغاز روند جدید نزولی یا آغاز روند جدید صعودی باشد. البته کندل هارامی با اینکه نشان دهنده اتمام روند قبل از خود می دهد اما یک الگوی کندلی برگشتی صد درصد و قطعی نیست. این الگو کندل استیک هارامی بیشتر نشان دهنده اتمام روند قبلی است. اما اینکه پس از این الگو روند معکوس جدیدی آغاز میشود یا بهصورت بدون روند در حالت رنج ادامه مسیر میدهد، مشخص نیست و بستگی به روند کلی بازار و اون سهم یا جفت ارز دارد. هرگاه الگوی کندلی هارامی در نمودار ایجاد می شود معامله گران احتمال میدهند که روندی که در آن هستند رو به پایان و اتمام است ولی قطعیتی در شروع روند معکوس جدید ندارد و معامله گران نباید با دیدن این الگو هیجانی رفتار کنند و بلافاصله وارد معامله در جهت عکس شوندو الگوی هارامی بیشتر نمایش گر آشفتگی در بازار است.

در کندل ژاپنی هارامی بدنه شمع دوم از بدنه شمع اول کوچکتر است وجدا از سایه ها، تمام و کل بدنه شمع دوم در داخل بدنه شمع اول قرار دارد. نحوه قرارگیری این دو کندل در کنار یکدیگر به نحوی است که بین بسته شدن کندل اول (مادر) و باز شدن کندل دوم (بچه) شکاف قیمتی را به وجود میآورد.

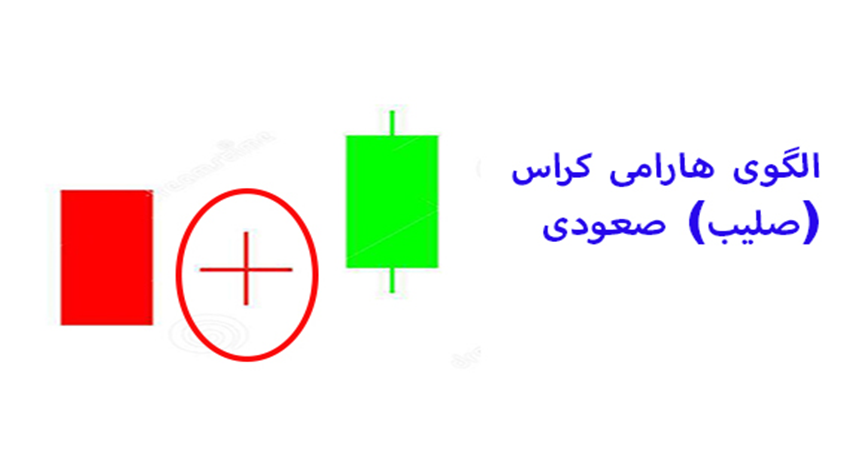

الگوی کندل استیک هارامی به سه مدل وجود دارد:

- هارامی صعودی

- ۲-هارامی نزولی

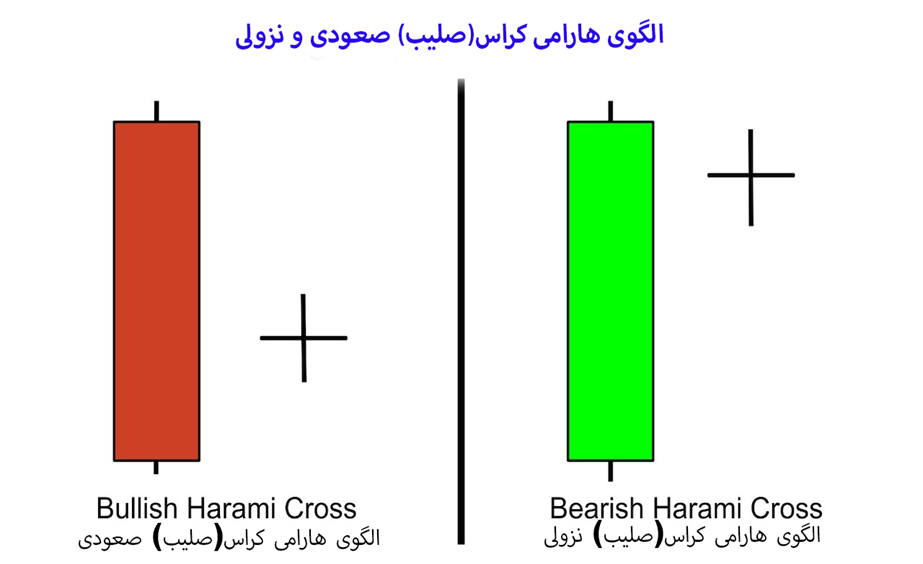

- هارامی صلیب یا همان کراس

در تصاویر زیر به تمام الگوهای هارامی صعودی و هارامی نزولی و هارامی صلیب اشاره شده است:

۲. الگوی کندل استیک هیکن آشی (Heiken Ashi):

معنی کندل هیکن آشی یعنی کندل میانگین . کندل استیک هیکن آشی فهم و درک کندل معمولی را آسان تر و ساده تر می کند برای تحلیلگران کندل هیکن آشی یک ابزار کارآمد و کاربردی در تحلیل تکنیکال است. هنگام معامله در بازار سهام یا جفت ارزها کندل های ژاپنی هیکن آشی همراه با بررسی سایر شرایط بازا میتوانند برای تعیین روند بازار و پیشبینی قیمتهای آتی مورد استفاده قرار گیرند. تحلیلگران تکنیکال و معاملهگران میتوانند از نمودارهای کندل استیکی هیکن آشی استفاده کنند تا متوجه شوند در صورت ادامهدار بودن روند فعلی تا چه زمانی باید در معاملات باقی بمانند؛ اما زمانی که روند متوقف شود یا معکوس شود، از آن خارج میشوند.

در اکثر مواقع از کندل های هیکن آشی برای نوسانگیری استفاده می شود و در روزها و تایم های مثبت با کندل سبز یا سفید و در روزها و تایم های منفی با کندل قرمز یا مشکی دیده میشود. برای دسترسی به کندل های هیکن آشی باید از قسمتی که نمودارها را توسط ایزار تحلیل تکنیکال تحلیل می کنید از قسمت تنظیمات کندل ها (همان قسمتی که کندل ها را به شکل های خطی و میله ای و…در می آوریم) گزینه هیکن آشی (Heiken Ashi) را انتخاب کنید تا کندل ها به حالت هیکن آشی تبدیل شوند و از آن ها استفاده کنید.

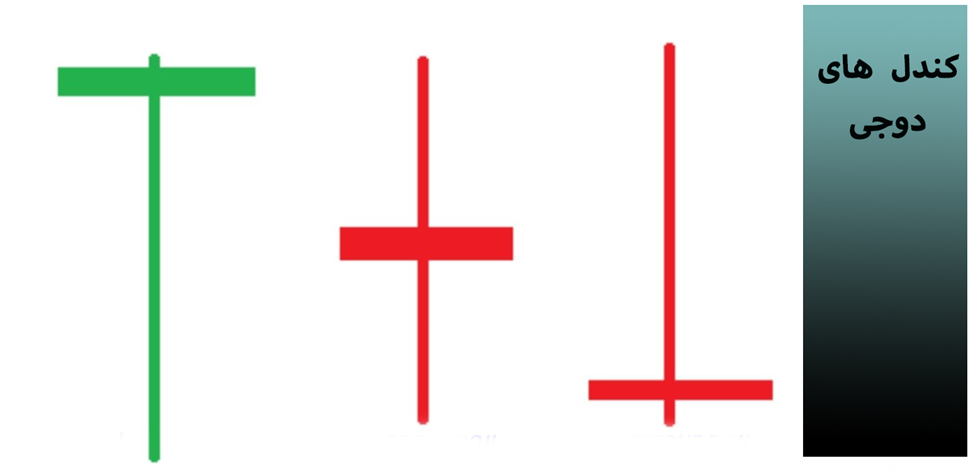

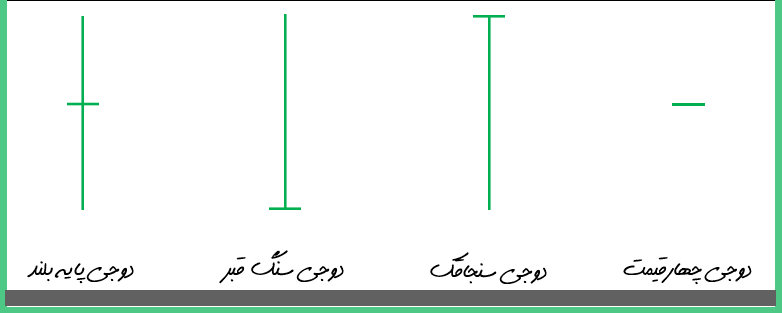

۳. الگوی کندل استیک دوجی (Doji):

کندل استیک دوجی یکی از پرکاربردترین الگوهای کندل استیک است که کاربرد زیادی در تحلیل تکنیکال دارد. در کندل ژاپنی دوجی قیمت باز شدن کندل استیک و قیمت بسته شدن کندل استیک تقریبا باهم برابر است و کندل های دوجی اکثر مواقع در نمودارها به صورت ترکیبی ظاهر می شوند. شکل کندل استیک دوجی شبیه صلیب یا همان علامت مثبت است. در زبان ژاپنی دوجی به معنای اشتباه و خطا است.

کندل دوجی براساس قیمت باز و بسته شدن سهم و شکلگیری سایهها مدل های مختلفی دارد از جمله:

دوجی سنگ قبر، دوجی پایه بلند و دوجی سنجاقک:

کاربرد الگوی کندل استیک دوجی چیست؟

پس از یک روند طولانی صعودی، ظهور کندل استیک دوجی میتواند یک نشانه اخطار باشد که روند به اتمام رسیده یا نزدیک به اتمام است. همچنین ظهور کندل دوجی در انتهای روند نزولی می تواند نشانگر پایان یا روبه پایان بودن روند نزولی باشد.رنگ کندل استیک های دوجی خیلی اهمیتی ندارد چون بدنه خیلی کوچک است( خیلی از زمان ها اصلا بدنه ندارد) پس رنگ بدنه کندل استیک دوجی اهمیتی ندارد.

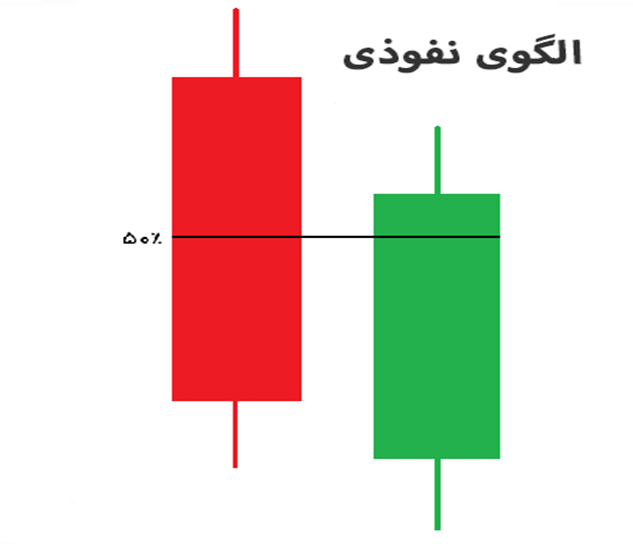

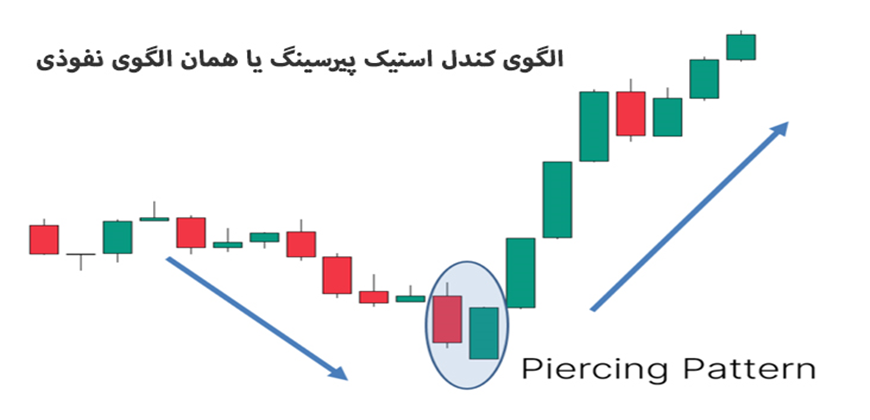

۴. الگوی کندل استیک نفوذی یا پیرسینگ (Piercing):

این الگوی کندل استیکی یکی از الگوهای بازگشتی کندل استیکی است. این الگوی نفوذی از دو کندل ژاپنی تشکیل می شود و در انتهای روند نزولی دیده می شود و باعث صعودی شدن روند می شود. الگوی کندلی نفوذی یا همان پیرسینگ از دو کندل استیک تشکیل شده است که کندل اول قرمز رنگ و مطابق روند نزولی قبلی است و کندل دوم که سبز رنگ و صعودی است. کندل سبز دوم با یک فاصله (گپ قیمتی) پایین از قیمت بسته شدن کندل اول(کندل قرمز) باز می شود و نقطه و قیمت بسته شدن کندل دوم(کندل سبز) باید به گونه ای باشد که بالاتر از نصف بدنه کندل استیک اول بسته شود و در واقع باید کندل سبز دوم وقتی تشکیل می شود بیش از ۵۰ درصد کندل استیک قرمز اول را پوشش دهد. به هر میزان قدرت کندل استیک سبز رنگ بیشتر باشد و نفوذ آن روی شمع قبلی بیشتر باشد، الگو نفوذی معتبرتر و قدرتمندتر خواهد بود و سیگنال ورود بهتری صادر می کند. این الگوی نفوذی کندل استیک یکی از قوی ترین و معتبرترین الگوهای کندل استیک است.

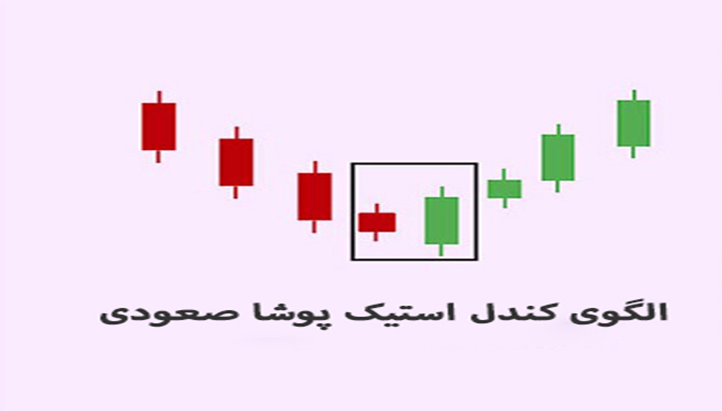

۵. الگوی کندل استیک پوشا یا اینگالف (Engulfing):

الگوی کندل استیکی پوشا یا اینگالف که یک الگوی بازگشتی کندلی در تحلیل تکنیکال است و در دو نوع الگوی پوشا مثبت و الگو پوشا منفی وجود دارد.الگوی کندل پوشا از دو شمع ژاپنی با رنگ های متفاوت از یکدیگر( سبز و قرمز) تشکیل می شود. کلمه انگالف (ٍEngulfing) به معنای پوشاننده و پوشش دهنده است. در این الگو پوشا تمام بدنه کندل استیک اول توسط بدنه کندل استیک دوم پوشانده و احاطه می شود. این الگو اینگالف یکی از الگوهای قوی و معتبر کندل استیکی است که هشداری بر پایان روند و شروع روند جدید دارد.

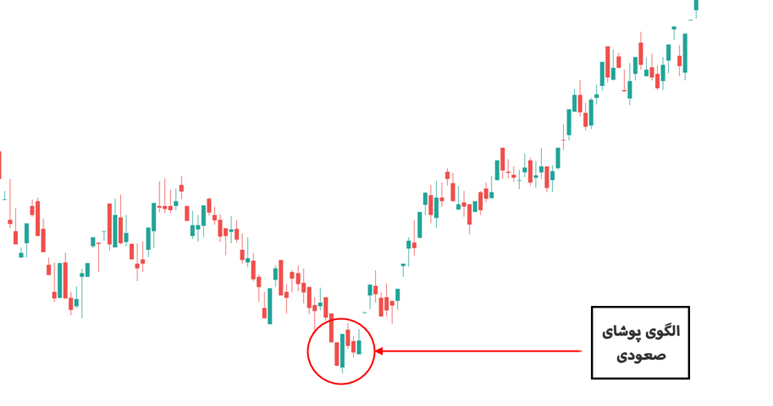

الگوی کندل پوشا مثبت یا همان الگوی پوشای صعودی( Bullish Engulfing) که در انتهای روند نزولی شکل می گیرد و در اکثر مواقع موجب صعودی شدن روند می شود و به شکل زیر است:

الگوی پوشا منفی یا همان الگوی پوشا نزولی (Bearish Engulfing) که این الگو کندل استیکی برعکس الگوی پوشا صعودی است و در انتهای روند صعودی ظاهر می شود و اکثر مواقع باعث تغییر روند از صعودی به نزولی می شود و به شکل زیر است:

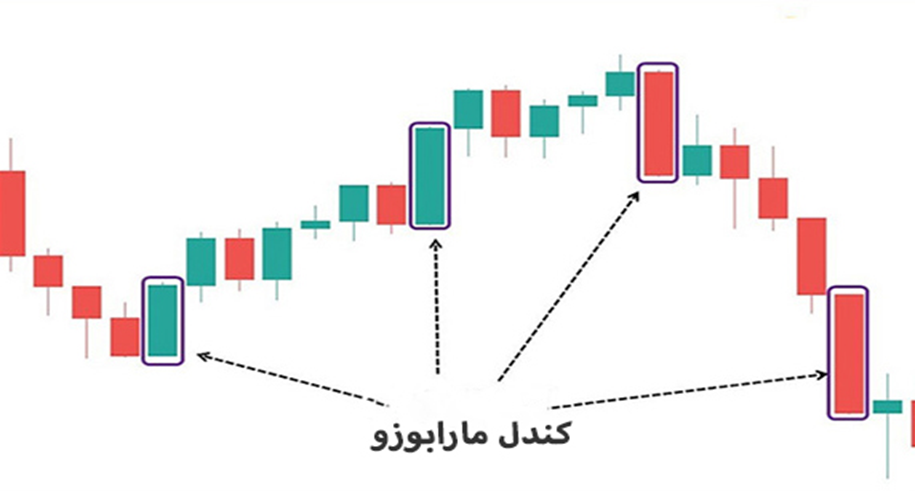

۶. الگوی کندل استیک مارابزو (Marubozu):

الگوی کندل استیک مارابوزو که یکی از الگوهای معروف و قوی کندلی در تحلیل تکنیکال و پرایس اکشن است و این الگو نشان دهنده روند قیمت در آینده است. مارابوزو Marubozo در زبان ژاپنی به معنا «سر طاس» یا «سر تراشیده شده» است و دلیل انتخاب این نام برای الگوی مارابزو این است که کندل استیک مارابوزو سایه بالا پایین ندارد یا اگر داشته باشد خیلی کوچک است.

در کندل مارابوزو به طور معمول کندل ها استیک ها دارای بدنهای بلند و فاقد دم و سایه بالا و پایین هستند. طول بدنه شمع ژاپنی مارابوزو تعیین کننده حرکت قیمت میباشد.کندل مارابوزو هم رنگ و جهت روند فعلی را اگر در طی روند دیدیم نشان دهنده ادامه دار بودن روند فعلی است و اگر کندل استیک مارابوزو خلاف جهت و رنگ روند فعلی دیدیم یعنی به احتمال زیاد به پایان روند فعلی نزدیک شده ایم و احتمالا بعد از این کندل استیک روند عوض می شود یا روند به حالت رنج و ساید تبدیل می شود.

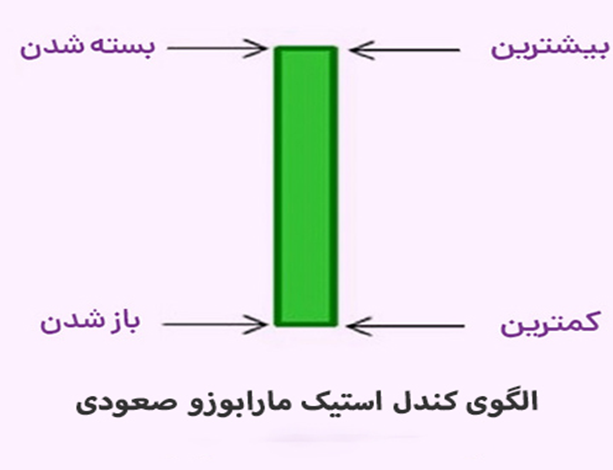

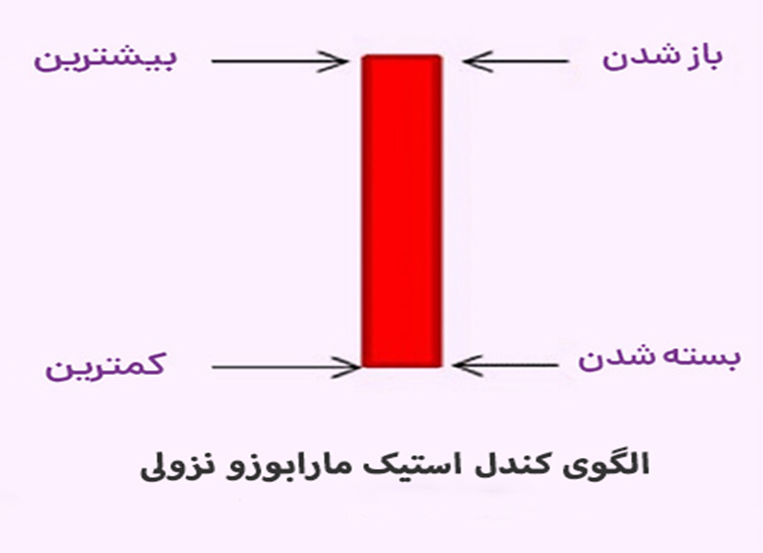

کندل استیک مارابزو در دو نوع صعودی و نزولی وجود دارد:

- کندل مارابوزو صعودی که یک کندل استیک سبز با بدنه بلند و بدون سایه است

(یا نهایتا دارای سایه های بسیار کوچک است) که هر زمان این کندل ژاپنی را در روند صعودی ببینیم یعنی روند صعودی ادامه دار است و اگر این کندل مارابزو سبز را در روند نزولی ببینیم یعنی احتمالا روند نزولی رو به اتمام است و ممکن است به زودی روند صعودی شود.تصویر زیر نمونه کندل استیک مارابوزو صعودی است:

- کندل استیک مارابوزو نزولی هم دقیقا برعکس کندل مارابوزو صعودی است و یک کندل قرمز رنگ با بدنه بلند و بدون سایه بالا و پایین (نهایتا سایه های خیلی کوچکی داشته باشد) که اگر این کندل مارابوزو نزولی در طی روند نزولی دیده شود نشان دهنده ادامه دار بودن روند نزولی است و اگر در انتهای روند صعودی دیده شود نشان دهنده این است که داریم به پایان روند صعودی نزدیک می شویم. تصویر زیر کندل استیک مارابوزو نزولی است:

۷. الگوی مرد دارآویز یا هنگینگ من (Hanging Man):

الگوی کندل استیکی مرد دارآویز یکی از الگوهای کندلی پر کاربرد در تحلیل تکنیکال است که در انواع الگوهای شمعی ژاپنی یافت میشود.کندل مرد دارآویز الگویی است که درانتهای روند صعودی ظاهر میشود و هشدار اتمام روند را می دهد. این الگو شبیه فردی است که به دار آویخته شده است واین کندل استیک یک بدنه کوچک مربعی شکل و سایه بلند پایینی دارد که بهتر است طول سایه پایین حداقل دو برابر طول بدنه کندل استیک باشد و سایه بالایی نداشته باشد و در صورت وجود سایه بالایی بسیار کوچک و ناچیز باشد. مهم این است که کندل مرد دارآویز در انتهای روند صعودی دیده شود. ساختار الگوی مرد دارآویز به صورت زیر است:

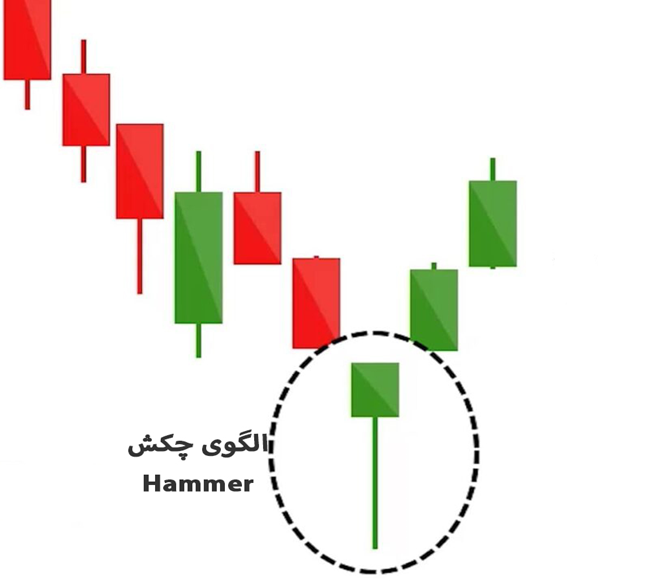

۸. الگوی کندل استیک چکش (Hammer):

الگوی کندل استیک چکش دقیقا شبیه الگوی مرد دارآویز است با این تفاوت که الگوی کندلی چکش در انتهای روند نزولی دیده می شود و هشداری مبنی بر پایان روند نزولی است و احتمالا شروع روندی جدید. مهم است این کندل چکش در انتهای روند نزولی دیده شود. ساختار این کندل استیک به شکل زیر است:

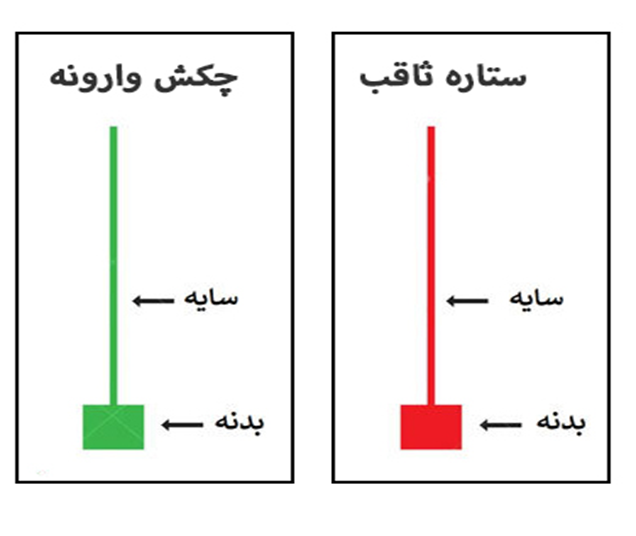

۹. الگوی کندل استیکی ستاره ثاقب (Shooting Star):

الگوی ستاره ثاقب یا الگوی کندلی ستاره دنبالهدار که یک نوع خاصی از یک کندل استیک است که در آن بدنه کندل استیک بسیار کوچک بوده و سایه بالایی بسیار بلند است. در این الگو سایه پایین وجود ندارد یا بسیار کوتاه و کوچک است. الگو ستاره ثاقب نشاندهنده این است که خریداران در حال از دست دادن قدرت هستند و ممکن است به زودی فروشندگان بازار را به دست بگیرند و قدرتمند شوند.

الگوی کندل استیکی ستاره ثاقب زمانی تشکیل میشود که قیمت یک سهم یا جفت ارز در یک بازه زمانی خاص رشد قابلتوجهی میکند، اما این رشد چندان دوام نمی آورد. الگوی شمعی ژاپنی ستاره ثابق در انتهای روند صعودی دیده می شود و هشداری برای پایان روند است.

برای اینکه مطمعن شویم یک کندل استیک الگوی ستاره دنبالهدار است باید حتما کندل تشکیل شده بعد از یک روند صعودی ایجاد شده باشد. همچنین فاصله بین بالاترین قیمت کندل و قیمت آغازین کندل باید بیشتر از دو برابر بدنه کندل ستاره ثاقب باشد در واقع باید سایه بالا تقریبا بیش از دو برابر بدنه کندل استیک باشد.نکته مهم دیگر نبود سایه پایینی یا بسیار کوتاه بودن آن است.

۱۰. الگوی کندل استیک ستاره صبحگاهی (Morning Star):

الگوی کندلی ستاره صبحگاهی در انتهای یک روند نزولی ایجاد می شود و باعث تغییر روند از نزولی به صعودی می شود و در واقع الگوی ستاره صبحگاهی آغازگر یک روند صعودی است. این الگو خیلی تشکیل نمی شود ولی وقتی تشکیل شود بسیار قوی است و احتمال ایجاد تغییر روند از نزولی به صعودی را خیلی تقویت می کند.

الگوی کندلی ستاره صبحگاهی شامل سه کندل استیک است که این سه کندل ژاپنی شامل:

کندل استیک اول که یک کندل بزرگ قرمز نزولی است

کندل استیک دوم که یک کندل ژاپنی با بدنه ای کوتاه است( اکثرا دوجی است و رنگ آن فرقی ندارد)

کندل سوم که یک کندل سبز صعودی است.

هرگاه در انتهای یک روند نزولی پس از یک کندل بزرگ قرمز یک کندل دوجی (کندل با بدنه کوچک) همراه با فاصله و گپ از کندل اول باز شد و سپس کندل سوم سبز رنگ با بدنه معقول بود و بالاتر از کندل دوم(دوجی) تشکیل شد به طوری که قیمت بسته شدن کندل سوم بالاتر از نصف بدنه کندل قرمز اول باشد در این حالت الگوی ستاره صبحگاهی تشکیل شده و ما با دیدن این الگوی کندل استیکی وارد معامله خرید می شویم.تصویر زیر تصویر یک الگوی ستاره صبحگاه است:

۱۱. الگوی کندل استیک سه سرباز سفید:

الگوی کندل استیک سه سرباز سفید یک الگوی کندلی بازگشتی است که در انتهای روند نزولی شکل می گیرد و موجب صعودی شدن روند نزولی می شود.این الگو سه سرباز سفید شامل سه کندل سبز رنگ پشت سرهم و متوالی است که بدنه سبز و بلند خوبی دارند.

شرایط تشکیل الگوی کندل استیک سه سرباز سفید:

هر سه کندل استیک متوالی باید سبز و صعودی باشند

بدنه کندل دوم باید در درون بدنه کندل اول باز شود همچنین کندل سوم نیز باید در درون بدنه کندل دوم باز شود

هر شمع ژاپنی باید بالاتر از بدنه ی کندل قبل تر از خود بسته شود

هر سه کندل استیک متوالی باید فاقد سایه باشند یا نهایتا سایه کوتاه وکوچکی داشته باشند

تصویر زیر نمونه الگوی سه سرباز صعودی است:

۱۲. الگوی کندل استیک سه کلاغ سیاه:

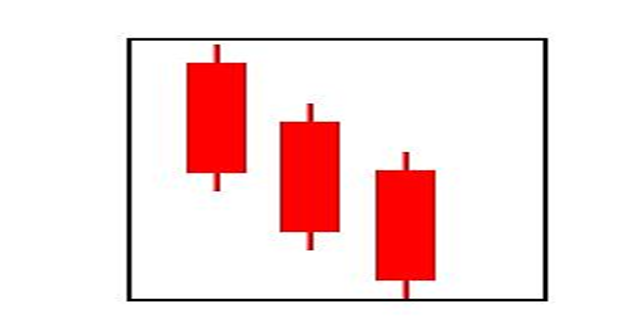

الگوی کندلی سه کلاغ سیاه که دقیقا برعکس الگوی کندلی سه سرباز سفید است و اصولا در انتهای روند صعودی دیده می شود و باعث تغییر روند از صعودی به نزولی می شود. این الگوی سه کلاغ سیاه شامل سه کندل استیک قرمز نزولی متوالی پشت سرهم هستند و باید این الگوی سه کلاغ سیاه شرایط زیر را داشته باشد:

هر سه کندل متوالی باید قرمز و نزولی باشند

بدنه کندل دوم باید در درون بدنه کندل اول باز شود همچنین کندل سوم نیز باید در درون بدنه کندل دوم باز شود

هر کندل باید پایین تر از بدنه ی کندل قبل تر از خود بسته شود

تصویر زیر نمونه ای از الگوی سه کلاغ سیاه است:

دوستان عزیز در این مطلب آموزشی صفر تا صد کندل شناسی سعی کردیم به طور کامل مهم ترین و اساسی ترین نکات و مباحث کندل شناسی را از پایه تا پیشرفته برای شما بیان کنیم. شما با یادگیری مطالب عنوان شده در بالا و همچنین همراه با تمرینات مکرر و پیوسته می توانید کاملا به صفر تا صد کندل شناسی یا همان روانشناسی کندل استیک ها مسلط شوید و در معاملات خودتان به کار ببرید.

امیداوریم از این مطلب آموزش کندل صفر تا صد کندل استیک ها خوشتان آمده باشد و مورد استفاده همه ی شما عزیزان باشد.