آموزش شناخت کندل هارامی

شناخت الگوی هارامی از صفر تا صد

در این بلاگ قرار است به طور کامل تمام اجزا و ویژگی های الگوی هارامی را در اختیار شما قرار دهیم. همچنین قرار است به ویژگی ها و کاربردهای کندل هارامی در نمودار اشاره کنیم. قطعا الگوی کندل استیک هارامی یکی از معروف ترین و پرکاربردترین کندل استیک ها به شمار می رود. اگر شما قصد معامله در انواع بازارهای مالی همچون بورس ایران و فارکس و ارز دیجیتال را دارید باید تسلط کامل به کندل های هارامی داشته باشید.

معرفی الگوی هارامی

هارامی از دو کندل استیک با رنگ متضاد هم یعنی کندل سبز وکندل قرمز پشت سرهم تشکیل میشود. هارامی در ژاپنی به معنای باردار و حامله است. به همین علت کندل استیک اول را کندل مادر و کندل استیک دوم را کندل بچه مینامند. چون مادر باردار هر چه را که باردار باشد به دنیا میآورد، بنابراین در الگو هارامی، شمع دوم نشان دهنده روند پیش رو است. در واقع کندل استیک دوم روند قیمتی پیش رو را تعیین می کند. رفتار هارامی برعکس الگوی پوشا می باشد

کندل هارامی با اینکه نشان دهنده جدا شدن قیمت از روند قبلی خود است اما یک الگوی بازگشتی ۱۰۰ درصد نیست و بیشتر نشان دهنده پایان روند حاکم است. اما اینکه پس از این الگو روند برعکس میشود یا بهصورت بدون روند و نوسانی ادامه می دهد، مشخص و قطعی نیست و بستگی به شرایط بازار دارد و همچنین سیگنال برگشت و تغییر روند نیست، اما بسیاری از افراد با مشاهده کندل هارامی به صورت هیجانی و بدون در نظر گرفتن دیگر فاکتورهای معاملاتی وارد معامله خرید یا فروش هیجانی می شوند .وجود هارامی در بازار نشان از آشفتگی دارد.

در هارامی بدنه شمع دوم از بدنه شمع اول کوچکتر است و بدون در نظر گرفتن سایه کندل ها، تمام بدنه شمع دوم در دل بدنه شمع اول قرار می گیرد. این دو کندل به گونه ای کنار هم قرار می گیرند که بین بسته شدن کندل اول و باز شدن کندل دوم، شکاف قیمتی به وجود می آید.

اگر قیمت باز و بسته شدن کندل دوم بسیار نزدیک به یکدیگر باشد به گونه ای که کندل دوم شبیه به کندل دوجی شود، الگوی صلیب هارامی به وجود میآید. در مقایسه با الگوی معمولی، صلیب هارامی اهمیت بیشتری دارد؛ زیرا در اخطار برگشت روند قویتر عمل میکند.

در بازار بورس ایران خیلی از معامله گران با مشاهده هارامی منتظر پایان روند و معکوس شدن روند می مانند. الگوی کندل استیک هارامی به سه دسته زیر تقسیم می شود:

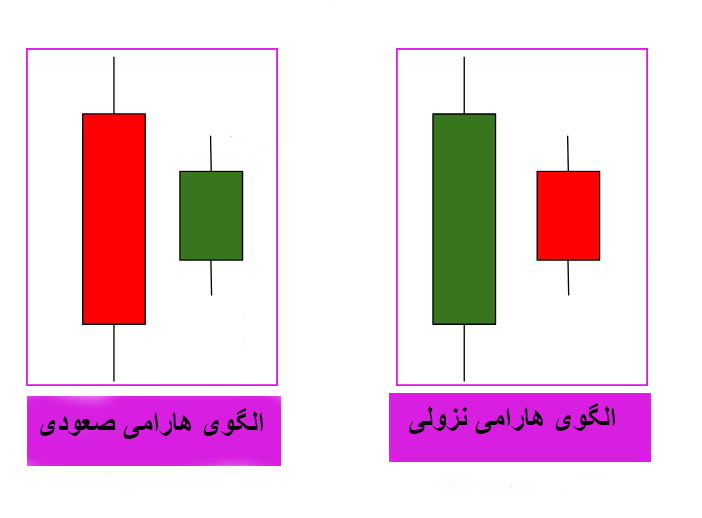

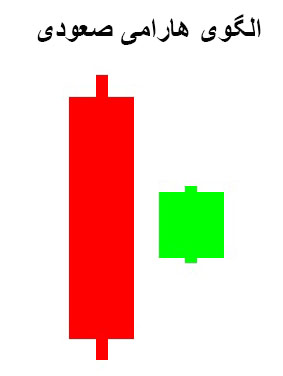

۱- الگوی هارامی صعودی (bullish harami)

هارامی صعودی از دو شمع با رنگ متضاد هم ایجاد میشود. رنگ شمع اول قرمز رنگ یا تیره رنگ و رنگ شمع دوم سبز رنگ یا روشن است.کندل هارامی صعودی بیانگر این است که روند نزولی قبل رو به پایان است. به این معنی که در کندل دوم نشانه ای از صعود قیمتی دیده میشود و قیمت بسته شده کندل بالاتر از قیمت باز شدن کندل است. به همین علت در هارامی صعودی معمولاً نشان از پایان روند نزولی و شروع روند صعودی میباشد. برخی از سرمایهگذاران و معامله گران به این الگو به عنوان یک الگوی خرید نگاه میکنند. هارامی صعودی نشان میدهد که در روز سوم یعنی روز پس از تشکیل الگو ، روند تاحدودی به سمت صعود خواهد رفت ولی هیچ قطعیتی وجود نخواهد داشت.

در این الگوی صعودی، ارتفاع بدنه کندل دوم، مهم است. هرچقدر ارتفاع بدنه کندل که نشان دهنده نوسانات روزانه است، بیشتر باشد و بلندتر باشد، قدرت برگشت روند و صعودی شدن روند بیشتر میشود.

در بورس ایران وقتی در کف قیمتی سهم هارامی صعودی ایجاد شود معتبر خواهد بود، بهطوریکه بعد از ایجاد آن انتظار روند صعودی خواهیم داشت و نقطه مناسبی برای خرید سهم در بورس ایران خواهد بود.

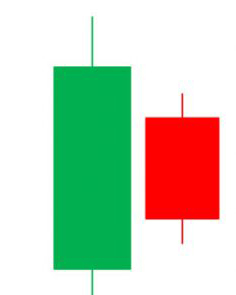

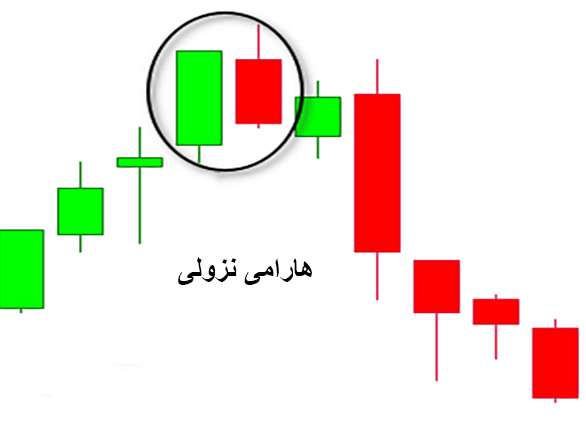

۲- الگوی هارامی نزولی (bearish harami)

هارامی نزولی از دو شمع با رنگ متضاد یکدیگر تشکیل میشود. که کندل اول یا همان کندل مادر سبز رنگ یا روشن است و کندل دوم یا همان کندل بچه قرمز رنگ یا تیره رنگ است.کندل دوم با رنگ متضاد و بدنهای کوچک، نشان دهنده پایان روند صعودی و شروع روند نزولی و یا روند نوسانی است. بنابراین رنگ کندل دوم مشخص کننده روند پیشرو بازار است.

در این الگو نزولی شمع دوم به حدی از شمع اول کوچکتر است که در دل بدنه کندل اول یا همان کندل مادر جای میگیرد. این موضوع باعث به وجود آمدن شکاف قیمت بین بسته شدن کندل اول و باز شدن کندل دوم میشود.هنگامی که کندل دوم به رنگ قرمز تغییر میکند یعنی قیمت بسته شدن کندل کمتر از قیمت باز شدن کندل می باشد.هارامی نزولی دقیقا برعکس هارامی صعودی است. با ایجاد الگوی هارامی نزولی بسیاری از تحلیلگران و معامله گران منتظر اتمام روند صعودی و شروع روند نزولی هستند.

هارامی نزولی در سقف قیمتی مشخص میشود بهطوریکه بعد از تشکیل آن میتوان انتظار حرکت نزولی در بازار را داشت و نقطه مناسبی برای فروش و یا ورود به معامله sell خواهد بود.

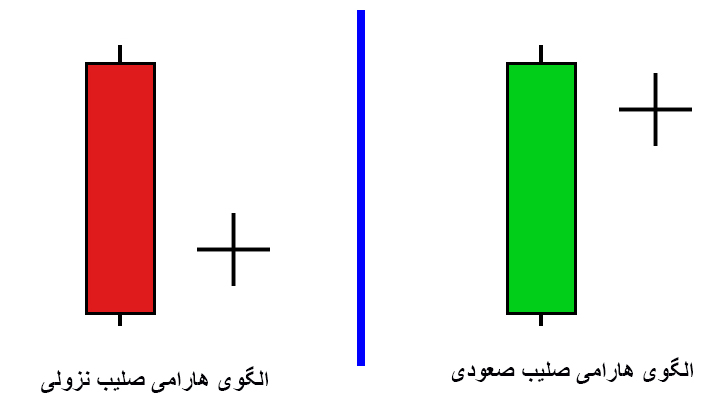

۳- الگوی هارامی صلیب (Harami Cross pattern)

در الگوی هارامی اگر در کندل دوم قیمت باز شدن شمع بسیار نزدیک به قیمت بسته شدن شمع باشد وکندل قیمتی ارتفاع کم و کمتری بگیرد، به گونه ای که در شمع دوم قیمت باز و بسته شدن کندل بسیار نزدیک به یکدیگر باشند و بهجای ایجاد کندل با بدنه کوچک کندل دوجی و به شکل صلیب تشکیل شود، الگوی صلیب هارامی به وجود میآید. در واقع بدنه کندل دوم به کوچکترین حد خود میرسد. نام دیگر الگوی صلیب هارامی الگوی هارامی کراس است. صلیب هارامی در مقایسه با هارامی معمولی، اهمیت بیشتری دارد؛ زیرا در سیگنال برگشت روند قوی تر عمل می کند.

هارامی کراس نسبت به الگوی هارامی معمولی، دارای اعتبار بیشتری در تحلیل تکنیکال و تحلیل نموداری میباشد. زمانی که در نمودار شمعی الگو هارامی کراس نمایان شود، نشان دهنده این است که روند کم نوسانی در انتهای روند فعلی ایجاد شده است و اگر این حالت در کف نمودار شمعی رخ بدهد، میتواند نقطهای مناسب برای خرید ایجاد شود چرا که احتمال روند صعودی قوت میگیرد. اما هنگامیکه در سقف نمودار شمعی اتفاق بیفتد، میتواند گزینهای برای فروش و یا ورود به معامله sell باشد.

در نتیجه الگوی صلیب هارامی با توجه به توضیحات پاراگراف بالا دارای دو نوع به شرح زیر می باشد:

۱- الگوی صلیب هارامی صعودی

زمانی که صلیب هارامی در کف نمودار و کف روند ایجاد شود، الگوی صلیب هارامی صعودی تشکیل می شود.

۲- الگوی صلیب هارامی نزولی

زمانی که صلیب هارامی در سقف نمودار و در سقف روند ایجاد شود، الگوی صلیب هارامی نزولی تشکیل می شود.

روش معامله با الگوی هارامی

همانطور که میدانید در تحلیل نمودارهای شمعی به وسیله استفاده از علم تحلیل تکنیکال استفاده تنها از یک روش و یا یک ابزار کافی نمی باشد، بلکه باید مجموعه ای از ابزارها و روش ها را در علم تحلیل تکنیکال پیاده سازی کرد برای رسیدن به بهترین نتیجه، به همین علت تحلیل و خرید و فروش بر اساس الگوی هارامی به تنهایی کافی نمیباشد. بلکه باید برای گرفتن بهترین نتیجه و پیدا کردن بهترین نقطه خرید و فروش بر اساس این کندل از دیگر ابزار تحلیل تکنیکال استفاده کرد.

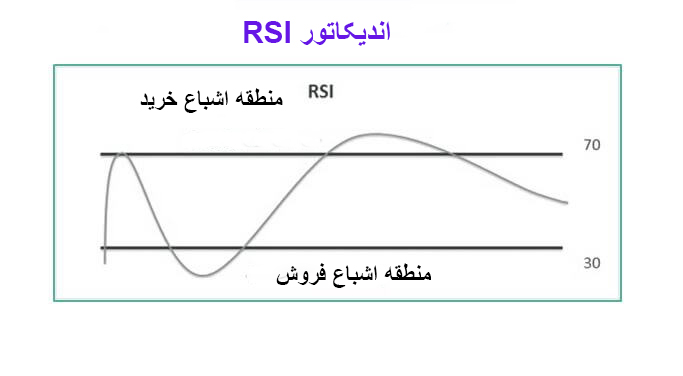

یکی از این ابزارها استفاده از اندیکاتورها می باشد. اندیکاتورها میتوانند نقاط مناسب خرید و یا فروش را در نمودار مشخص کنند تا ما به معاملات مطمئنتر و بهتری دست پیدا کنیم.برای معامله و تحلیل با استفاده از الگو هارامی، بهتر است از اندیکاتورهایی همچون اندیکاتور RSI کمک گرفت. اندیکاتور RSI با نقاط مهم ۳۰و ۷۰ مشخص میشود به گونه ای که کمتر از سطح ۳۰، بازار وارد منطقه اشباع فروش و در سطح بالای ۷۰ بازار وارد منطقه اشباع خرید میشود.

در صورت تشکیل کندل هارامی نزولی، فروش پس از ایجاد کندل دوم الگو انجام می شود، زیرا در این شرایط قیمت تمایل به شکست روند صعودی قبلی دارد و حد ضرر این معامله بالای اول که سبز رنگ یا روشن است قرار میگیرد. در این شرایط برای اطمینان بیشتر از انجام معامله صحیح فروش یا sell می توان از اندیکاتور RSI استفاده کرد به گونه ای که اگر در RSI در منطقه اشباع خرید بود با اطمینان بیشتری میتوان وارد پوزیشن فروش یا sell شد.

همچنین می توانید با استفاده از اندیکاتور میانگین متحرک ۵۰ روزه از ادامه روند پس از ایجاد الگو هارامی نزولی یا شکست روند قبلی، اطمینان حاصل کرد. در صورتی که هارامی نزولی با شکست روند در میانگین متحرک ۵۰ روزه همراه باشد، احتمال برگشت روند و نزولی شدن روند بیشتر خواهد بود.

در هارامی صعودی، بهتر است اجازه دهیم یک شمع پس از الگو، تشکیل و بالاتر از آن تشکیل و بسته شود. یکی از تاییدهای خوب در هارامی صعودی، شکاف قیمت است که پس از اتمام این الگو، بین کندل دوم یا همان کندل بچه و شمع سوم که همان کندل تاییده کننده الگو هارامی صعودی است شکل میگیرد و صعود قیمت و برگشت روند از نزولی به صعودی را پیشبینی میکند. در این شرایط برای اطمینان بیشتر برای ورود به معامله خرید اگر اندیکاتور RSI در منطقه اشباع فروش باشد و در حال بالا آمدن از منطقه اشباع فروش باشد سیگنال خرید قوی تر و امن تری برای ما صادر میشود.

همچنین با استفاده از اندیکاتور میانگین متحرک ۵۰ روزه روی نمودار، در صورت تشکیل الگو هارامی صعودی پایینتر از میانگین متحرک، عملکرد الگو بیشتر از وقتی است که الگوی هارامی صعودی بالاتر از اندیکاتور میانگین متحرک ۵۰ روزه ایجاد شود. در واقع با استفاده از اندیکاتور میانگین متحرک ۵۰ روزه اعتبار تحلیل و همچنین اعتبار نقطه خریدمان را بالاتر میبریم.

همچنین برای معاملهگری با استفاده از هارامی کراس یا همان صلیب، میتوان طبق تحلیل تکنیکال، نمودار را بررسی کرد که آیا این الگو کراس، روی سطح مقاومتی شکلگرفته است و یا روی سطح حمایتی. در تحلیل تکنیکال معمولاً سطح مقاومتی در نمودار، گزینهای برای فروش و سطح حمایتی، گزینهای برای خرید را برای ما فعال میکند.

پس در نتیجه شما برای حد سود بیشتر و اطمینان بیشتر از معاملاتتان بر پایه الگوهای هارامی می توانید از محدوده حمایت و مقاومت و همچنین دیگر ابزار تحلیل تکنیکال و دیگر اندیکاتور ها کمک بگیرید.

نکته طلایی درباره الگوی هارامی

الگوی هارامی به صورت قطعی تغییر روند قیمتی را تایید نمیکند. در واقع قدرت این الگو در شرایط مختلف، متفاوت خواهد بود. برای مثال، در صورتی که این الگو در محدوده مهم حمایتی یا مقاومتی ایجاد شود و یا همزمان با سیگنال دهی اندیکاتورهای معتبر ایجاد شود میتوان انتظار داشت که قدرت بالایی داشته باشد و باعث تغییر جهت روند شود و باعث شروع روند جدید در خلاف روند قبلی شود. در غیر این صورت شاید فقط باعث اتمام روند قبلی و شکل گیری روند رنج و خنثی شود. همچنین وجود شکاف زیاد بین دو کندل اول (مادر) و کندل دوم (بچه)، نشاندهنده قدرت و اعتبار قابل قبول الگو است.

سوالات متداول

۱- در الگوی هارامی بهترین ابزار کمکی برای پیش بینی دقیق تر چیست؟

قطعا استفاده از اندیکاتورهای معتبری همچون اندیکاتور RSI و یا اندیکاتور CCI و همچنین استفاده از اندیکاتور میانگین متحرک بالای ۴۰ روز و همچنین استفاده از نواحی حمایتی و مقاومتی معتبر می تواند مناسب باشد.

۲- الگوی هارامی چیست؟

هارامی (Harami) یکی از انواع الگوهای شمعی ژاپنی است. این الگو در ساختار کندل استیک (Candle Stick) بسیار مشاهده میشود و کارایی بالایی در بین الگوهای کندل استیکی دارد. این الگوی در دو سه نوع هارامی صعودی و هارامی نزولی و هارامی کراس تشکیل میشود. این الگو یکی از الگوهای معروف و معتبر در بین تحلیلگران و معامله گران بازارهای مالی می باشد.

۳- دلیل نامگذاری الگوی هارامی چیست؟

این نام از زبان ژاپنی به معنای باردار گرفته شده است. چون در الگوی هارامی بدنه کندل دوم کامل در داخل بدنه کندل اول قرار می گیرد در نتیجه شبیه زن حامله میشود که شمع اول حکم مادر را دارد و شمع دوم حکم فرزند را دارد.

۴- شکل و ظاهر الگوی هارامی چگونه است؟

در الگوی هارامی بدنه شمع دوم از بدنه شمع اول کوچکتر است و بدون توجه به سایه کندل ها شمع دوم کامل داخل شمع اول قرار می گیرد. قرارگیری این دو کندل در کنار یکدیگر به نحوی است که بین بسته شدن کندل اول یا همان کندل مادر و باز شدن کندل دوم یا همان کندل بچه، شکاف قیمتی به وجود می آید.

۵- الگوی هارامی در چه بازارهایی قابل استفاده است؟

در همه ی بازارهای مالی همچون فارکس، بورس ایران و بازار ارزهای دیجیتال قابل استفاده می باشد.

جمع بندی

در این مقاله سعی کردیم تا الگوی هارامی که یکی از الگوهای مهم و معتبر در تحلیل تکنیکال در انواع بازارهای مالی است را مورد بررسی قرار بدهیم و به نحوه تشکیل آن و انواع آن و نحوه معامله توسط آن اشاره کردیم. الگوهای کندل استیک مختلفی وجود دارند که می توانیم بر اساس آنها بازارهای مختلف مالی همچون بورس ایران و فارکس را تحلیل و معامله کنیم در واقع هر الگو کندل استیک ویژگیهای خاص خود را دارد، تا ما نسبت به آنها روند بعدی بازار و سهام را پیشبینی کنیم.

با استفاده از هارامی می توان نقاط خرید و یا فروش مناسب سهام و انواع جفت ارزها را پیدا کرد. این الگو کارایی و اعتبار بالایی در تحلیل تکنیکال نمودار شمعی دارد. شما برای کسب مهارت بیشتر در انجام معامله در فارکس و بورس و ارز دیجیتال نیاز به آموزشهای متنوع و افزایش میزان دانش و تخصص در علم تکنیکال دارید. هر چه میزان دانش و تخصص خود را در علم تحلیل تکنیکال بالا ببرید و افزایش دهید میتوانید به معاملات مفید و موفقتر دست پیدا کنیم و بازدهی بالاتری از بازارها کسب نمایید.

نویسنده پری حمیدی